La inclusión por los bancos de las clausulas suelo ha ido apareciendo en las hipotecas con interés variable, generalmente se establece el Euribor al que se le añade un diferencial fijado por el banco, pero donde se establecía un porcentaje que como mínimo correspondía pagar al hipotecante, y ello a pesar de que el interés variable aplicable (el Euribor más el porcentaje) fuese menor que el interés establecido como tal mínimo (clausula suelo).

Todos los bancos tenían conocimiento de las futuras bajadas del Euribor y aún así hicieron a los consumidores firmar hipotecas con absoluta falta de transparencia e información.

Cerca de 4 millones de personas se han visto afectadas por esta clausula abusiva, produciendo de media unos 190 euros de más por cada cuota mensual y generando así unos beneficios de más de 30.000 millones de euros a los bancos, teniendo a sus disposición las hipotecas como verdaderos activos de renta fija.

Tuvimos que esperar hasta la Sentencia num. 241/2013 del Pleno de la Sala Primera del Tribunal Supremo de 9 de mayo de 2013, para que se declarase a estas clausulas abusivas, declarándolas nulas.

Ante la referida Sentencia las entidades financieras afectadas plantearon un incidente de nulidad de la misma, siendo desestimado en fecha de 19 de noviembre de 2.013 por el Pleno de la Sala Primera del Tribunal Supremo, por lo que confirmó los pronunciamientos de la indicada Sentencia.

De esta forma el Tribunal Supremo consideró la nulidad de las clausulas suelo por falta de transparencia en su contratación, declarando la nulidad parcial del contrato, pero estableció la irretroactividad de la sentencia argumentando que debía de proceder de este modo porque atribuir carácter retroactivo a la sentencia «generaria el riesgo de trastornos graves con transcendencia al orden publico económico».

Real Decreto-Ley para la creación de un mecanismo de reclamación extrajudicial para el cobro de las cantidades cobradas de más por las clausulas suelo

- Organismo de control: El gobierno tendrá que crear un organismo en el que estará presente el Consejo de la Abogacía, encargado de vigilar que los bancos cumplen con las condiciones, emitiendo informes semestrales y con capacidad de promover medidas.

- Publicidad: Los bancos estarán obligados a informar a los clientes que tengan las clausulas abusivas o poco transparentes (pero no individualmente). Lo más probable para evitar una avalancha de demandas es que se haga a través de la página web y de manera sucinta.

- Plazos: El lunes 23 de enero entrará en vigor este Real Decreto Ley de clausulas suelo, pero se da un plazo de un mes, hasta el 23 de febrero para que los bancos creen un departamento que gestiones estos casos y comiencen a tramitarlos.

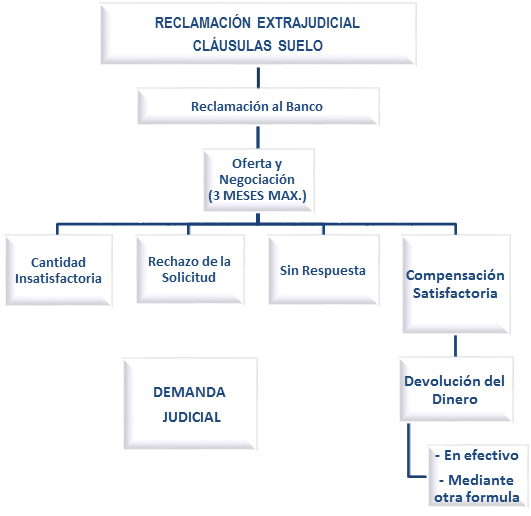

- Reclamación previa extrajudicial: Recibida la reclamación, el banco tendrá que calcular la cantidad a devolver de manera desglosada incluyendo las cantidades referidas a intereses.

- Calculo de la indemnización: Quedamos a expensas del banco que presentará su oferta acorde a sus cálculos, lo que no sabemos si los intereses se harán según el tipo del interés legal o intereses de demora.

- Contestación Positiva: En el plazo de 3 meses, el banco emite su oferta indemnizatoria que vendrá motivada. Si es aceptada por el consumidor por ser plenamente satisfactoria con sus exigencias pondrá fin al procedimiento.

- Contestación negativa o silencio del banco: Cuando el banco rechaza expresamente la solicitud del deudor, no contesta en el plazo de 3 meses, existe diferencias en torno a la cantidad que se reclama o no se pone la cantidad ofrecida a disposición en tres meses. El consumidor podrá acudir a la vía judicial para reclamar el dinero que el banco le ha cobrado de más.

- Costas: La banca tendrá en el caso de contestar, que ofrecer una cantidad indemnizatoria, con la amenaza de que en caso de que el consumidor no la aceptase y posteriormente se llegue a la vía judicial en la que el juez condene por una igual o inferior cantidad al banco, este no podrá ser condenado en costas. Por esta razón es esencial que sea asesorado por especialistas en la materia desde el primer momento.

- Clausulas transparentes y detectables: Los bancos no están obligados a devolver el dinero si estiman que no eran opacos. Se deja a los consumidores otra vez en una situación de pasividad a la espera de que los bancos argumenten de cualquier manera que sus condiciones eran comprensibles y transparentes para el cliente, más aun cuando estamos hablando de empresas o consumidores con formación suficiente para entender las clausulas.

- Compensación en metálico: Como primera opción será el reintegro en metálico, pudiendo el banco ofrecer cambio en las condiciones de la hipoteca, reducción de la cuota. Una elección que será únicamente por el consumidor.

- Problemas fiscales: La cantidad al igual que los intereses de demora que percibamos se encontrará exenta de IRPF. Aunque en caso de los sujetos pasivos con deducciones en las mensualidades tendrán que hacer ciertos ajustes mediante complementarias.

El principio inspirador del mecanismo es la voluntariedad del consumidor, pero el banco seguirá optando por la opción que más le beneficie, por lo que a la hora de afrontar una negociación es clave saber con claridad la cantidad que le ha sido cobrada de más para poder defender los derechos de nuestros clientes frente a los bancos.

Tras la Sentencia del Pleno de la Sala Primera del Tribunal Supremo de 9 de 9 de mayo de 2.013, fueron numerosas las demandas judiciales que se interpusieron por los consumidores solicitando la declaración de nulidad de estas clausulas y la devolución de los importes indebidamente impagados (es decir, los pagados por aplicación de las clausulas suelo obviando el tipo de interés variable pactado).

Ante estas demandas se produjeron resoluciones judiciales contradictorias, puesto que en determinadas Audiencias Provinciales cuando se declaraba la nulidad de la cláusula suelo se establecían efectos retroactivos y en otras no se establecían estos efectos.

Ante esta situación la Sentencia del Pleno de la Sala de lo Civil de Tribunal Supremo de 25 de marzo de 2.015, recurso nº138/2014, fijó como doctrina literalmente lo siguiente:

«Que cuando en aplicación de la doctrina fijada en la sentencia de Pleno de 9 de mayo de 2.013, ratificada por la de 16 de julio de 2.014, Rc. 121/2013 y la de 24 de marzo de 2.015, Rc. 1765/2013, se declare abusiva y, por ende, nula la denominada clausula suelo inserta en un contrato de préstamo con tipo de interés variable, procederá la restitución al prestatario de los intereses que hubiese pagado en aplicación de dicha clausula a partir de la fecha de publicación de la sentencia de 9 de mayo de 2.013»

Los diversos criterios que emplea el Tribunal Supremo para valorar la falta o no de transparencia de las cláusulas suelo, sin establecer un sistema cerrado al respecto, y por tanto su nulidad, son los siguientes:

a) La falta de información suficientemente clara de que esta cláusula es un elemento definitorio del objeto principal del contrato.

b) Que se inserte de forma conjunta con las denominadas cláusulas techo, creando así una aparente contraprestación entre las mismas.

c) Que no existan simulaciones de escenarios diversos relacionados con el comportamiento razonablemente previsible del tipo de interés en el momento de contratar.

d) La falta de información previa, clara y comprensible al consumidor del coste comparativo con otras modalidades de préstamo de la propia entidad o la advertencia expresa de que al concreto perfil de cliente no se le ofertan las mismas.

e) Que se sitúen entre una abrumadora cantidad de datos entre los que quedan enmascaradas, difuminando de esta forma la atención del consumidor.

La reciente Sentencia del Tribunal de Justicia de la Unión Europea, con sede en Luxemburgo, de fecha 21 de diciembre de 2016, resolviendo los asuntos acumulados C-154/15, C-307/15 y C-308/15, que tenían por objeto sendas peticiones de decisión prejudicial planteadas con arreglo al artículo 267 TFUE por el Juzgado de lo Mercantil nº 1 de Granada y por la Audiencia Provincial de Alicante, declara literalmente lo siguiente:

«El artículo 6, apartado 1, de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, debe interpretarse en el sentido de que se opone a una jurisprudencia nacional que limita en el tiempo los efectos restitutorios vinculados a la declaración del carácter abusivo, en el sentido del artículo 3, apartado 1, de dicha Directiva, de una cláusula contenida en un contrato celebrado con un consumidor por un profesional, circunscribiendo tales efectos restitutorios exclusivamente a las cantidades pagadas indebidamente en aplicación de tal cláusula con posterioridad al pronunciamiento de la resolución judicial mediante la que se declaró el carácter abusivo de la cláusula en cuestión».

Desde esta sentencia del Tribunal de Justicia de la Unión Europea de 21 de diciembre de 2016, sentencia contra la que no cabe recurso, los bancos tienen que devolver a sus clientes todo el importe cobrado indebidamente, a diferencia de lo que establecía la doctrina del Tribunal Supremo de España que solo retrotraía los importes indebidamente pagados desde el 9 de mayo de 2013.

Por tanto, la devolución de los intereses referidos ahora se hará efectiva con absoluta retroactividad, desde el momento en el que se pone en funcionamiento el préstamo.

Y ello porque la propia sentencia del Tribunal Europeo establece al efecto que: «…, de tal limitación en el tiempo resulta una protección de los consumidores incompleta e insuficiente que no constituye un medio adecuado y eficaz para que cese el uso de las cláusulas abusivas, en contra de lo que exige la Directiva”.

Esta sentencia no es de aplicación inmediata, sino que tendrá que ser adoptada por el Supremo en las próximas declaraciones de nulidad de estas cláusulas. Asimismo, tampoco las declara nulas en todos los casos, por lo que los consumidores deberán seguir pleiteando para lograr dicha declaración; en caso de sentencia favorable, se les devolverá todo el dinero pagado indebidamente desde la firma de la hipoteca.

Preguntas más frecuentes

A modo de facilitar y aclarar las dudas relacionadas con la reclamación de la clausula suelo de su hipoteca, en Salvador & Co. Abogados hemos elaborado resumidas aquellas más repetidas y de mayor utilidad para los afectados, y que son las siguientes:

Lo podemos saber en 3 pasos, o directamente irnos al paso número 3.

1.- Si no ha visto una disminución pronunciada de su recibo de hipoteca desde el año 2008, ya tenemos un claro indicio, debido a que fue cuando alcanzó su máximo hasta que desde 2016 se encuentra cotizando en negativo

2.- Revisar la escritura del préstamo. Si la ha perdido, puede solicitar una copia en el banco o en la notaría.

3.- En el préstamo tendremos que mirar los apartados que detallan las condiciones financieras denominados con “tipos de interés del préstamo” con rubricas como “límite de variabilidad de intereses”, “interés mínimo” o “límites a la aplicación del interés variable´´. En ocasiones aparece con la coletilla de que el tipo de interés acordado será como máximo superior a X% nominal anual y como mínimo a X% nominal anual.

SÍ, estamos recuperando el dinero cobrado de más a nuestros clientes que están protegidos por la directiva de consumidores y usuarios 93/13-CEE, por la sentencia de Tribual Superior de Justicia de la Unión Europea de 21 de diciembre de 2016 y por la sentencia del Tribunal Supremo de 9 de mayo de 2013.

TODO. La Sentencia del Tribunal de Justicia de la Unión Europea de 21 de diciembre de 2016 permite reclamar a los bancos la DEVOLUCIÓN TOTAL, desde el instante en que entra en aplicación la clausula en el préstamo hipotecario. El porcentaje de éxito es muy elevado, siendo frecuente alcanzar una solución extrajudicial con el banco sin necesidad de juicio.

NO. El TJUE en la Sentencia antes referida no dice que todas las clausulas suelo son nulas, para poder hacerlo tendrá que ser un tribunal español, a través de un procedimiento judicial, caso por caso, quien declare nula la clausula suelo de su hipoteca desde el momento en el que se firmó.

La oferta vinculante es un documento que la entidad de crédito (caja de ahorros, banco…) tiene la obligación de entregar al cliente. Esta oferta debe contener todas las condiciones financieras del préstamo hipotecario. Aunque este firmada, generalmente por la opacidad de la oferta no es vinculante.

La reclamación ser hará a su banco directamente que en caso de no responder o no devolverlo todo, interponemos una demanda individual ante el juzgado de primera instancia del domicilio del afectado.

Cuando haya terminado el pago del préstamo hipotecario, tendremos un plazo de 4 años para reclamar las cantidades cobradas indebidamente. Pero entramos en una materia procesal que tendrá que ser estudiada de manera individualizada.

Ganada la demanda, tras veinte días desde la notificación de la Sentencia, el banco tendrá que cumplir voluntariamente con el Fallo de la misma. En caso contrario interponemos inmediatamente una demanda ejecutiva (suele estimarse su tramitación en un plazo aproximado de 2 ó 3 meses).

Si llegamos a un acuerdo con el banco mediante una reclamación prejudicial se realizará un recalculo del préstamo hipotecario.

Es imposible fijar una determinada duración, debido a que cada juzgado de España tiene una carga de trabajo y tramita con mayor o menor agilidad. De estimación media, una reclamación dura aproximadamente unos 12 meses en primera instancia.

Sí, podemos reclamar todo el dinero que se ha cobrado de más siempre y cuando no hayamos firmado un contrato o documento en el cual expresamente renunciamos a la retroactividad, en ese caso quedaremos desprotegidos de cualquier amparo legal.

Los Tribunales sobre en las demandas por clausulas suelo han ido evolucionando en aras de favorecer a los empresarios y PYMES, considerando abusivas las que fuesen incluidas con una manifiesta falta de transparencia y si le es de aplicación la Ley de consumidores y usuarios.

Podemos tener el caso de obtener beneficios fiscales a la hora de la compra de nuestra vivienda habitual o por el alquiler de un bien inmueble, teniéndose que declarar las cantidades percibidas una rectificativa del I.R.P.F. en cada año no prescrito, es decir, de los últimos cuatro ejercicios, ya que nos hemos estado deduciendo de más. Habrá que realizar un asesoramiento personal a cada caso por nuestros especialistas en el área fiscal.

Sí, en Salvador & Co. Abogados no solo hacemos frente a la clausula suelo, sino que además reclamamos en la demanda los gastos de constitución hipotecarios (tasación, el notario, registro de la propiedad e impuesto de AJD). Todo esto supone un ahorro de media de 3.000 euros.

1- Hoja de encargo.

2- Poder de abogado y procurador.

3- Escritura del préstamo.

4- Oferta vinculante, en caso de tener.

5- Recibos del préstamo.

En el caso de haber efectuado con anterioridad cualquier reclamación al Banco de España o haberse puesto en contacto con su banco también nos lo tiene que comunicar.

Sin provisión de fondos de Letrado. Se excluye la provisión de fondos del Procurador/a.

En las demandas de préstamos hipotecarios con clausulas suelo, en el 80% de los casos la entidad bancaria es condenada a pagar la totalidad de las costas (la minuta del Letrado y la cuenta del Procurador), que serán tasadas por el Juzgado, y esta condena en costas se establece cuando se entiende que la parte que gana el juicio tenía toda la razón.

En el 20% donde no se condena en costas al banco nuestros honorarios son de 380 € + 15% de la cantidad conseguida. Más el porcentaje legal de IVA.

Recupere su dinero en 4 pasos

1. Averigüe cuánto le deben

Nuestro equipo le asesorará de manera gratuita y sin compromiso para resolver todas las dudas en la reclamación de todas las cantidades pagadas de más por la clausula suelo desde la firma de su hipoteca.

2. Reclamación prejudicial al banco

Tras estudiar su caso nos pondremos en contacto con su entidad financiera buscando la devolución íntegra, declarando el carácter abusivo de hecho y de derecho como establece el Tribunal de Justicia de la UE.

3. Demanda judicial

En caso de no llegar a un acuerdo consistente en la devolución de todo el dinero cobrado de más. Interponemos una demanda judicial en el plazo de 2 semanas, sin más dilaciones, una vez obtenida toda la documentación necesaria.

4. Anulación de la cláusula y devolución del dinero

Una vez dictada Sentencia y estimada la demanda, tras veinte días desde su notificación, el banco que fuere condenado tendrá que cumplir voluntariamente con el Fallo de la misma.

Mecanismo de devolución extrajudicial